(BKTO) – Ngân hàng Phát triển châu Á (ADB) dự báo, cầu tín dụng sẽ được cải thiện trong năm 2022, khi các hoạt động kinh tế bắt đầu trở lại bình thường. Tuy nhiên, các khoản nợ xấu có thể trở thành rủi ro trong năm 2022.

|

|

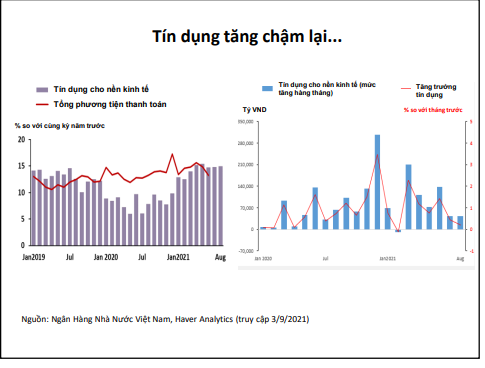

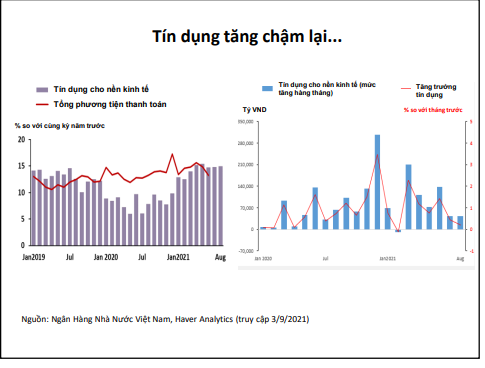

Theo ADB, nhu cầu tín dụng cho đến nay vẫn giảm trong năm 2021 do đại dịch làm gián đoạn sản xuất kinh doanh - Nguồn: ADB

|

Báo cáo Triển vọng phát triển châu Á (ADO) năm 2021 do ADB công bố mới đây cho biết: Ngân hàng Nhà nước Việt Nam (NHNN) duy trì chính sách tiền tệ mở rộng với lãi suất chính sách không thay đổi kể từ tháng 10/2020. Các ngân hàng thương mại mở rộng tái cơ cấu nợ, miễn lãi suất cho các khoản vay hiện có, giảm lãi suất và cung cấp các khoản vay ưu đãi mới cho các DN bị ảnh hưởng bởi đại dịch Covid-19.

Tổng phương tiện thanh toán (M2) trong nửa đầu năm 2021 tăng thêm 13,3% so với cùng kỳ năm ngoái, tăng nhẹ so với mức tăng 12,8% của cùng kỳ năm 2020. Tuy nhiên, điều này đã thúc đẩy tín dụng, ước tính tăng trong tháng 8 là 14,9% so với cùng kỳ năm ngoái, so với mức 7,9% của năm trước đó.

Với lãi suất vẫn ở mức thấp, dòng vốn ròng được duy trì trong nửa đầu năm 2021, góp phần đưa cán cân thanh toán tổng thể thặng dư ước tính khoảng 2,9% GDP. Dự trữ ngoại hối cuối tháng 6 ước tính đạt 3,9 tháng nhập khẩu, giảm so với mức 4,2 tháng vào cuối năm 2020.

Theo ADB, nhu cầu tín dụng cho đến nay vẫn giảm trong năm 2021 do đại dịch làm gián đoạn sản xuất và kinh doanh. Tăng trưởng tín dụng dự kiến sẽ chậm lại ở mức 10-11% trong năm nay, thấp hơn chỉ tiêu 12%.

Vào tháng 9, NHNN đã chỉ đạo các tổ chức tín dụng gia hạn các biện pháp hỗ trợ tín dụng cho các khách hàng bị ảnh hưởng thông qua tái cơ cấu nợ và duy trì phân loại nợ, miễn hoặc giảm lãi suất các khoản vay hiện có và cho vay ưu đãi đến ngày 30/6/2022.

ADB dự báo, cầu tín dụng sẽ được cải thiện trong năm 2022, khi các hoạt động kinh tế bắt đầu trở lại bình thường. Tuy nhiên, nợ xấu có thể trở thành rủi ro trong năm tới.

Trước đó, trong Báo cáo điểm lại kinh tế tháng 8/2021, Ngân hàng Thế giới (WB) cũng nhận định: Trong bối cảnh những đợt dịch gần đây, đặc biệt là đợt bùng phát trên diện rộng bắt đầu từ tháng 5 đã khiến nhiều DN ở các thành phố lớn và một số khu công nghiệp phải đóng cửa phòng dịch, cơ quan phụ trách chính sách tiền tệ cần thận trọng với những rủi ro đang gia tăng về nợ xấu.

NHNN cần tiếp tục theo dõi chặt chẽ sự ổn định của hệ thống ngân hàng, hiện vẫn còn có một số ngân hàng chưa đảm bảo an toàn vốn. Một hệ thống cảnh báo sớm cần được xây dựng để xác định những nguy cơ tiềm năng ở từng ngân hàng và cả hệ thống. "Điều cần làm nữa là sớm ban hành kế hoạch xử lý nợ xấu, không cho phép gánh nặng nợ xấu kéo dài vì nó có thể hạn chế vai trò hỗ trợ tăng trưởng bao trùm của hệ thống ngân hàng" - WB khuyến nghị./.

THÀNH ĐỨC